BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%¿Qué es MEV?

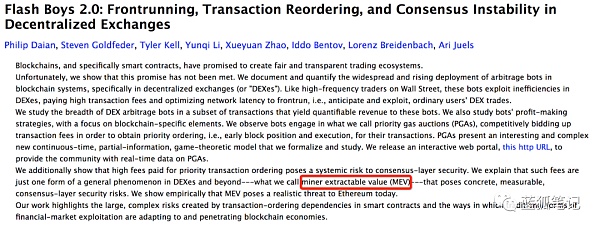

MEV es Miner Extractable Value, que se refiere al valor que los mineros pueden extraer. MEV fue propuesto por primera vez por Philp Daian y otros en abril de 2019, y con el desarrollo de DeFi, la gente lo ha valorado gradualmente.

(Flash boys2.0 propuso el concepto MEV, arxiv)

Específicamente, ¿qué son los MEV? Sabemos que los mineros pueden empaquetar transacciones y generar bloques en Ethereum, y en los bloques que generan, los mineros pueden incluir transacciones, excluirlas, ordenar transacciones, etc. Además de las tarifas de transacción y las recompensas en bloque, los mineros también pueden extraer más valor a través de las operaciones anteriores. Y este valor es MEV.

En el campo DeFi, MEV ocurre principalmente en transacciones de arbitraje y liquidación. Transacciones de arbitraje, como oportunidades de arbitraje entre diferentes DEX, como Uniswap y Sushiswap. Como se muestra en la siguiente figura, se trata de una transacción de arbitraje real:

(Caso real de MEV, Etherscan)

El arbitrajista primero compró 33160,66 LDO en Uniswap con 17,01 ETH y luego los vendió en Sushiswap a 23,05 ETH, obteniendo una ganancia de 6,04 ETH. (Este es un ejemplo de un MEV con un ingreso relativamente alto, y hay más alto que este, pero la mayoría de los MEV no pueden alcanzar este nivel de ingresos).

El valor extraíble antes mencionado es MEV.

En términos generales, después de que se produzca una gran transacción en Uniswap, habrá una cierta caída de precios. Y los robots de arbitraje no suelen perder esas oportunidades. Envía transacciones de arbitraje a los mineros. También es posible que los mineros participen en este juego. Los mineros solo necesitan realizar transacciones por sí mismos y empaquetarlas en bloques primero. Si los ingresos son más altos que los ingresos por tarifas de transacción puras, entonces los mineros tienen un incentivo para participar. Por supuesto, cuando surge una oportunidad de arbitraje, no solo un robot se dará cuenta, sino que otros robots también participarán y pagarán tarifas de gasolina más altas. Esto crea una competencia de tarifas para el arbitraje. También conocido como PGA (Priorty Gas Auction).

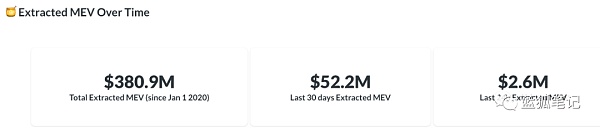

Se puede decir que debido a la existencia continua de transacciones en Ethereum, MEV siempre ha estado ahí. Por lo tanto, es difícil calcular exactamente cuántos MEV hay. Sin embargo, a través de registros históricos, se puede calcular el MEV logrado. A partir de la redacción de Blue Fox Notes, el MEV que se ha realizado hasta ahora supera los 380 millones de dólares estadounidenses, que no es una escala pequeña.

MEV y avance delantero

Los MEV no son necesariamente todos los favoritos. Podría ser benigno o podría ser malicioso.

Informe: El suministro total de Stablecoin alcanza los $ 180 mil millones: a pesar de un contexto bajista para toda la industria de la criptografía, el suministro total de Stablecoin ha alcanzado los $ 180 mil millones, un aumento de $ 9.5 mil millones en los últimos 30 días, informa Jinse Finance. Las organizaciones de criptoinvestigación Arcane Research y CryptoRank confirmaron que el suministro de monedas estables alcanzó el hito de $180 mil millones. Las monedas estables continúan superando al resto del mercado, con un aumento del 6% en los últimos 30 días.

USDT, la moneda estable más grande del mundo con una participación de mercado del 44%, se estancó durante el año pasado, según Arcane Research. USDC se está acelerando, y si USDC y USDT continúan creciendo a un ritmo similar para 2022, USDC se convertirá en la moneda estable más grande por capitalización de mercado para fines de junio. (cointelegraphcn) [2022/2/23 10:11:34]

Si MEV es solo una transacción de arbitraje ordinaria, es benigno para el mercado. Por ejemplo, hay una gran transacción en Sushiswap, lo que genera un gran espacio de arbitraje. Es normal que el robot de arbitraje realice el arbitraje y deje que su precio vuelva al nivel de precio real del mercado.

Sin embargo, en transacciones DEX como Uniswap, a menudo podemos ver "transacciones de ejecución frontal". Después de que el usuario inicia una transacción, el robot se adelanta a la transacción, manipulando así el precio y finalmente vende para obtener una ganancia. Esto equivale a un aumento invisible en los costos de transacción para los usuarios.

Además, si los ingresos del arbitraje son altos, mucho más altos que los ingresos generados por las recompensas en bloque, es muy probable que los mineros reorganicen el orden de las transacciones o reorganicen los bloques para obtener ganancias, lo que no favorece el funcionamiento normal de Ethereum. .

Tamaño del mercado de MEV

En primer lugar, es difícil medir con precisión el espacio de mercado de MEV. Actualmente, este mercado se visualiza principalmente a través de los MEV que ya se han implementado. A partir de la redacción de Blue Fox Notes, desde el 1 de enero de 2020 hasta el presente, el MEV acumulado superó los 380 millones de dólares estadounidenses, el MEV realizado en los últimos 30 días alcanzó los 52 millones de dólares estadounidenses y el MEV realizado en los últimos 30 días últimas 24 horas ha llegado a 2,6 millones de dólares. Suponiendo un promedio diario de 2,6 millones de dólares estadounidenses, el MEV anualizado puede superar los 9 mil millones de dólares estadounidenses, lo que es suficiente para convertirse en una fuente de ingresos muy importante para los mineros. Por supuesto, los datos reales se ven muy afectados por el volumen de transacciones de DeFi, y es posible que no alcancen necesariamente la escala de 2,6 millones de dólares estadounidenses todos los días. Sin embargo, a medida que aumenta la escala general de DeFi, la escala de MEV también aumentará en consecuencia.

(MEV, Flashbot contado desde 2020)

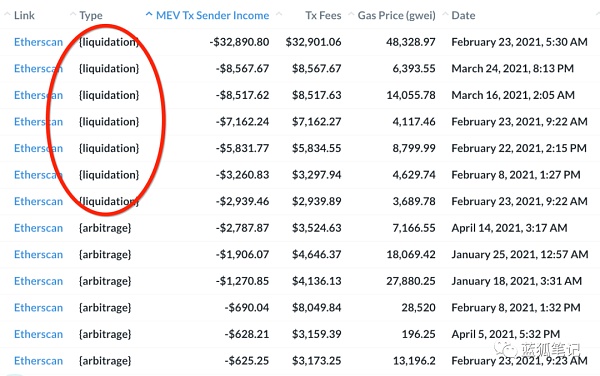

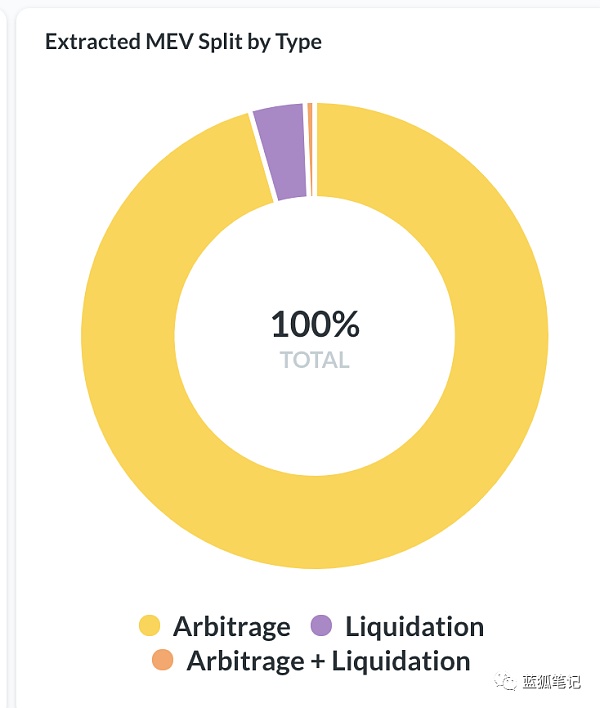

En la actualidad, el MEV en el mercado proviene principalmente del arbitraje de transacciones, lo que representa más del 90%, mientras que el resto es principalmente liquidación, que es inferior al 5%.

(MEV se enfoca en arbitraje y liquidación, Flashbot)

(El arbitraje y la liquidación ocupan la gran mayoría de MEV, Flashbot)

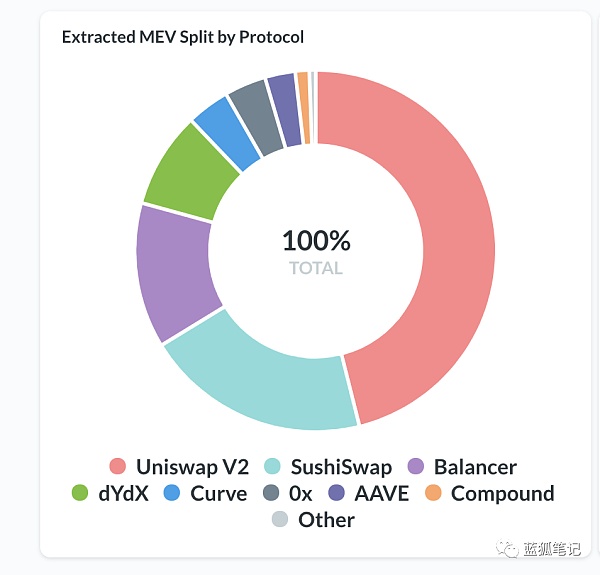

Desde la perspectiva de los protocolos, a partir de la redacción de Blue Fox Notes, los protocolos que interactúan con más frecuencia en MEV son Uniswap (47 %), Sushiswap (20 %), Balancer (13 %), dydx (8,5 %), Curve (3,7 %). %). Se puede observar que en la actualidad se utilizan principalmente transacciones de arbitraje, complementadas con liquidación.

(Protocolo de interacción favorito de MEV, Flashbot)

ARCH y MEV

En la pista MEV, hay principalmente ARCO y TORRE. ARCH es el token de gobernanza de ArcherDAO. El protocolo Archer espera unir a los mineros y proveedores de estrategias para obtener más beneficios a través del comercio de arbitraje, liquidación, etc.

En pocas palabras, hay dos roles importantes en el protocolo Archer, uno es un minero y el otro es un proveedor de estrategias. Solo la cooperación de los dos puede completar el aterrizaje del MEV. El proveedor de la estrategia es responsable de enviar la transacción, y los mineros son responsables de empaquetar la transacción en el bloque. El protocolo conecta a los dos y enruta la transacción enviada por el proveedor de la estrategia a los mineros.

En este tipo de colaboración, los proveedores de estrategias son como buscadores de oportunidades de arbitraje y liquidación, y son responsables de descubrir varias oportunidades de ganancias posibles en todas partes. Una vez que se encuentra una posible oportunidad, se envía al protocolo Archer, y Archer la enruta a los mineros. Cuando el arbitraje final sea exitoso, el acuerdo distribuirá los ingresos en cierta proporción entre el proveedor de la estrategia y los mineros.

En la actualidad, en esta distribución de ingresos, el acuerdo actual no captura honorarios de la misma, en el futuro, según el gobierno de DAO, el acuerdo también puede participar en la distribución final de ingresos, dando valor ARCO.

Posibilidad de ARCO

*Tamaño del mercado

Suponiendo que el MEV diario promedio se pueda mantener en US$2.6 millones y que Archer pueda ganar el 20% de la participación de mercado, entonces, en este caso, Archer puede ganar hasta US$520,000 en MEV diarios, y el MEV anualizado puede alcanzar hasta 189 millones de dólares estadounidenses. Depende de la comunidad DAO decidir qué porcentaje de las tarifas puede capturar ARCH. Suponiendo que se pueda capturar el 5% de esto, la tarifa de captura anualizada puede superar los $ 9 millones.

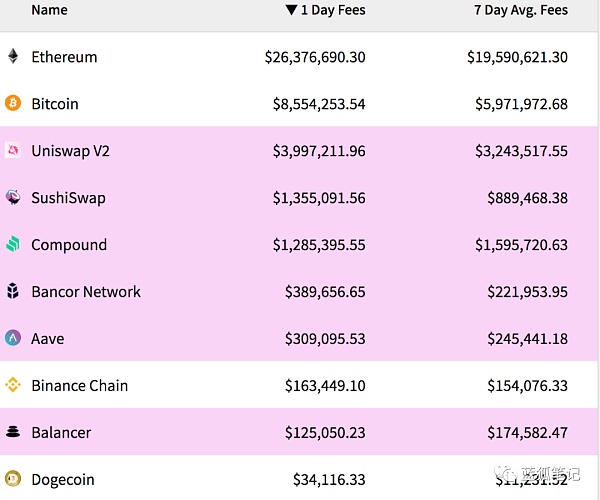

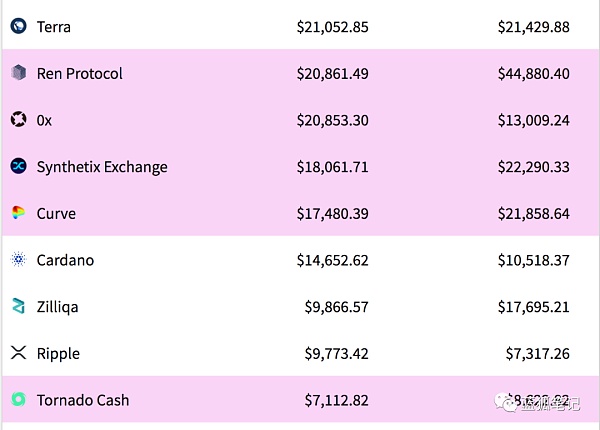

Puede ver cuántos protocolos pueden llegar a este nivel en la actualidad, y si pueden llegar a este nivel, ¿a cuánto puede llegar su valoración? Según las estadísticas de cryptofee, según los datos actuales, existen ETH, BTC, Uniswap, Sushiswap, Compound, Bancor, Aave, Binance Chain, Balancer, etc., y Terra, Ren, 0x, Synthetix, Curve, Tornado, etc. están todos por debajo de este nivel.

(Principales tarifas de captura de protocolo criptográfico, Cryptofee)

En otras palabras, suponiendo que la tarifa anualizada capturada por ARCH alcance los 10 millones de dólares estadounidenses, entonces puede clasificarse entre los principales protocolos DeFi actuales en el campo del cifrado.

Por supuesto, lo anterior es puramente hipotético, y si se puede realizar depende principalmente de la capacidad de ejecución del equipo. La ejecución en sí necesita ser probada por los hechos y la implementación. Por ahora, el equipo aún tiene que demostrar, que es uno de los principales puntos de riesgo.

*atención del minero

EIP-1559 puede hacer que los mineros busquen constantemente nuevas fuentes de ingresos. Si los mineros encuentran que el valor de MEV es lo suficientemente grande, también es posible unirse al protocolo ArcherDAO para obtener más fuentes de ingresos. Con más mineros uniéndose y más proveedores de estrategias, la escala MEV que ArherDAO puede lograr será mayor.

*ARCO y TORRE

Los principales actores en el mercado MEV actual son comerciantes no mineros. Sin embargo, hay algunos MEV que solo los mineros pueden capturar, ya que los mineros tienen la oportunidad de ordenar transacciones o excluir ciertas transacciones. En otras palabras, la licitación de gas de PGA solo puede completar una parte de MEV. Actualmente, ROOK completa principalmente MEV a través de PGA, mientras que ARCH coopera con los mineros, lo que hace que el MEV potencial que ARCH pueda lograr sea mayor.

En el famoso artículo de Dan Robinson "Ethereum es un bosque oscuro", Dan mencionó una vez que los bots de arbitraje están en todas partes y siempre están listos para apretar el gatillo. Por ejemplo, después de que Dan, el autor del artículo, descubriera una laguna en un contrato inteligente, planeó recuperar los fondos antes de que lo descubrieran para evitar el robo. Sin embargo, los bots de arbitraje descubrieron rápidamente su transacción, la copiaron, reemplazaron la dirección, ejecutaron la transacción con una tarifa de gas más alta y finalmente robaron los fondos.

A medida que los mineros de Ethereum entienden el valor de MEV, MEV se convierte en una importante fuente de beneficios para los mineros. Con la incorporación de mineros, las oportunidades para los comerciantes puros pueden no ser tan buenas como la combinación de mineros y proveedores de estrategias en su conjunto.

*Recién llegado a la pista MEV

¿Quién es el ganador final? ¿Quiénes son los jugadores principales? Es demasiado pronto para sacar conclusiones. Aunque ROOK puede no tener tanto potencial de mercado como ARCH, también puede cambiar gradualmente su estrategia.

Además, otros recién llegados también pueden ingresar a la pista MEV. Si hay una mejor implementación, pueden unir mejor a los mineros y los proveedores de estrategias, tener una mejor gobernanza de DAO y tener un mejor mecanismo de captura de valor de tokens, entonces, no es imposible ponerse al día con detrás. Este es un mercado abierto, siempre que haya suficiente espacio de ganancias, habrá un flujo constante de competidores ingresando.

-------

Advertencia de riesgo: Todos los artículos en Blue Fox Notes no pueden usarse como consejos o recomendaciones de inversión. La inversión es riesgosa. La inversión debe considerar la tolerancia al riesgo personal. Se recomienda realizar una investigación profunda del proyecto y tomar cuidadosamente sus propias decisiones de inversión.

Tags:

¿Qué nuevas pistas se han generado bajo el auge de DeFi? En la tarde del 12 de abril de 2021.

Golden Weekly es una columna de resumen semanal de la industria de blockchain lanzada por Golden Finance, que cubre noticias clave, datos de mercado y contratos, información de minería, tendencias de proyectos.

Resumen de puntos calientes: 1. Presidente de la Reserva Federal Powell: La Reserva Federal está trabajando arduamente para estudiar las monedas digitales.2.

¿Qué es MEV? MEV es Miner Extractable Value, que se refiere al valor que los mineros pueden extraer. MEV fue propuesto por primera vez por Philp Daian y otros en abril de 2019, y con el desarrollo de DeFi.

Bitcoin, que ha cumplido 12 años, marcó el comienzo de un nuevo ciclo y comenzó un nuevo viaje en 2021.Ledger lanza una tarjeta de débito cifrada en Europa: el 24 de noviembre.

Paul Brody, líder de blockchain en EY, dijo que DeFi demuestra con elegancia cómo se pueden usar los protocolos abiertos para construir negocios "compartidos".En el pasado.

Jinse Finance Blockchain, 16 de abril Noticias Fei Protocol, un proyecto de moneda estable respaldado por muchos capitalistas de riesgo convencionales.