BTC/USD-2.22%

BTC/USD-2.22% ETH/USD-3.26%

ETH/USD-3.26% LTC/USD-2.4%

LTC/USD-2.4% ADA/USD-3.2%

ADA/USD-3.2% SOL/USD-3.14%

SOL/USD-3.14% XRP/USD-2.16%

XRP/USD-2.16%El mecanismo del pool de deuda de Synthetix es alimentado por el oráculo, que evita el problema de deslizamiento de AMM; al mismo tiempo, su riesgo compartido y las recompensas de compromiso estimulan a los usuarios a acuñar activos para lograr una profundidad de transacción suficiente.

El pool de deuda de Synthetix es un diseño relativamente complejo. Para una mejor comprensión, comencemos con el pool de liquidez en el AMM (Creador de Mercado Automatizado).

El llamado grupo de liquidez es el grupo de capital generado en DEX para garantizar la realización estable de las transacciones. Si desea operar entre el token A y el token B, debe preparar suficientes A y B con anticipación, y de acuerdo con el índice de conversión. Establezca un valor k tal que el producto de la cantidad x de A y la cantidad y de B en la piscina sea siempre igual a k. Así, cuando x aumenta, y disminuye, y viceversa. De esta manera, se realiza el intercambio entre A y B.

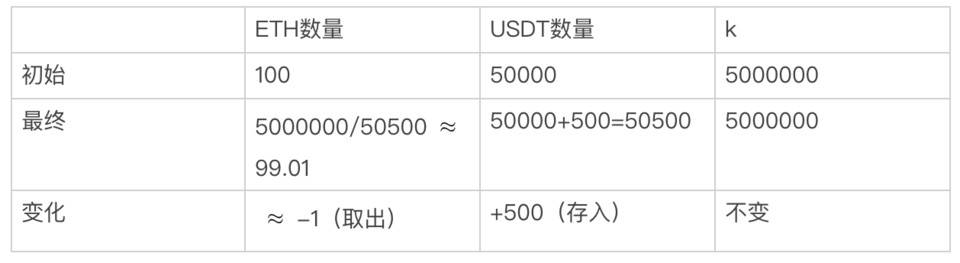

Tome ETH/USDT en Uniswap como ejemplo. Primero, debe transferir suficientes ETH y USDT al grupo de negociación. Suponiendo que 1 ETH = 500 USDT en este momento, y hay 100 ETH y 50 000 USDT en el grupo de negociación, entonces x es 100 y y es 50000, k es 5000000, si quiero comprar un bitcoin con 500USDT en este momento, el fondo de liquidez cambiará de la siguiente manera.

De los ejemplos anteriores, podemos resumir los dos fundamentos más importantes de un DEX: liquidez y estabilidad de precios.

Fuentes informadas: SBF ha invertido más de US$500 millones en Paradigm, Sequoia Capital y otros fondos de capital de riesgo: Según las noticias del 11 de noviembre, según The Information citando cuatro fuentes familiarizadas con el asunto, Alameda Research e instituciones de capital de riesgo apoyadas por personal de SBF fondos FTXVentures ha destinado más de US$500 millones a Sequoia Capital, Altimeter Capital Management, Multicoin Capital, Paradigm y otros fondos de capital de riesgo. Se informa que Alameda Research invirtió al menos $20 millones en Paradigm el año pasado. Las entidades controladas por SBF han comprometido más de USD 200 millones en fondos relacionados con Sequoia Capital y USD 300 millones en K5, una firma de inversión que admite la plataforma de pago encriptada MoonPay y la plataforma de negociación encriptada Gemini. Un portavoz de Sequoia se negó a comentar. [2022/11/11 12:46:58]

Uniswap recompensará las tarifas de transacción a los proveedores de liquidez, asegurando que el grupo tenga suficiente profundidad. Cuando el precio se desvía del precio CEX debido a cambios en la cantidad de tokens en el grupo, algunos arbitrajistas devolverán el precio al nivel normal moviendo ladrillos. Una transacción tan rentable mejora en gran medida la liquidez y garantiza la estabilidad de precios casi en tiempo real. .

El problema del modelo AMM general es muy obvio: cuando la profundidad del fondo de liquidez es relativamente pequeña o la cantidad de fondos a intercambiar es relativamente grande, habrá una desviación entre el tipo de cambio real y el precio. En el ejemplo anterior, el ETH real obtenido es 0,01 menos. A esta situación la llamamos deslizamiento. Por supuesto, el motivo del deslizamiento no se limita a este, dado que la transacción está confirmada por el contrato inteligente, puede haber cambios de precios durante el período de confirmación en la cadena, lo que también causará el problema del deslizamiento.

El modelo comercial de Synthetix evita el primer tipo de deslizamiento mencionado anteriormente. En la transacción de Synthetix, el precio es alimentado directamente por la máquina oracle, por lo que 500sUSD se pueden cambiar por 1 seth cuando se negocia, y no habrá deslizamiento debido a la profundidad del fondo de liquidez (fluctuaciones de precios dentro del tiempo de confirmación en el smart cadena de contratos) aún inevitable).

En cierto sentido, ni siquiera se puede decir que Synthetix sea una transacción en el sentido tradicional. La esencia de comprar cualquier tipo de sToken con sUSD es la destrucción de sUSD y la acuñación de sToken.

Los fondos de deuda nacen junto con este modelo de "transacción".

Primero expliquemos qué es un fondo de deuda.

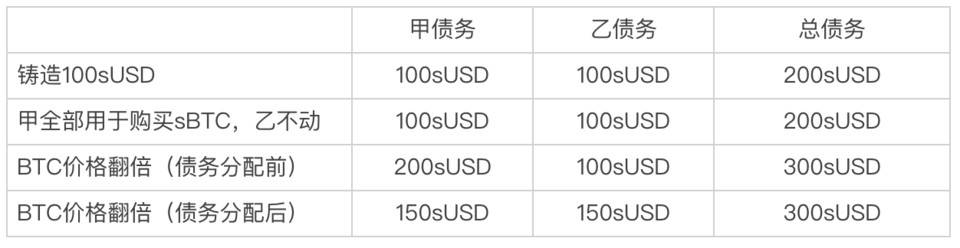

Cuando hipoteca SNX para acuñar sUSD, el sUSD acuñado se considera una deuda recién generada y, después de intercambiar sUSD por sToken, la deuda también aumentará y disminuirá con la apreciación o depreciación del sToken. Synthetix adopta un modelo de deuda dinámica, lo que significa que todos los participantes de SNX comparten la deuda de toda la red.

Pongamos un ejemplo:

Al final, las deudas de A y B se han convertido en 150 s USD, pero el valor de los activos de A es de 200 s USD y el valor de los activos de B sigue siendo de 100 s USD. En este momento, A vende sBTC para obtener 200sUSD y solo necesita 150sUSD para canjear SNX, mientras que B todavía necesita comprar 50sUSD para canjear el SNX hipotecado.

Desde este punto de vista, el modelo de fondo de deuda de Synthetix es en realidad un juego dinámico de suma cero dentro del contrato. La ganancia puede provenir del aumento del precio de sus propios activos o de la caída de los precios de los activos de otras personas; a la inversa, la pérdida puede provenir de su propia Una caída en el precio de un activo también puede ser un aumento en el precio del activo de otra persona. Por lo tanto, los usuarios que participen en el compromiso deben ser comerciantes más experimentados en el comercio y el control de riesgos, que puedan usar hábilmente métodos de cobertura en plataformas tradicionales para cubrir riesgos.

Synthetix, como proyecto de activos sintéticos, tiene sus propias ventajas en términos de liquidez y estabilidad de precios.

Synthetix es alimentado por oráculos, por lo que no hay necesidad de preocuparse por las fluctuaciones de precios en los AMM. En términos de liquidez, de manera similar a Uniswap, los usuarios de Synthetix obtienen recompensas de compromiso al proporcionar liquidez. La diferencia es que el diseño del fondo de deuda de Synthetix permite que las transacciones no tengan ningún deslizamiento (excluyendo los cambios de precio dentro del tiempo de confirmación en la cadena), mientras que Uniswap's The El mecanismo AMM conduce a un deslizamiento grave.

Compartir el fondo de deuda alienta a los usuarios a continuar operando y acuñando nuevos sTokens, porque una vez que los aumentos en el precio de sus activos no superan el aumento en el valor total, aún perderá dinero. Esto motiva a los comerciantes a buscar continuamente la apreciación de activos para aumentar la liquidez y crear nuevos tokens activos sintéticos. Al mismo tiempo, con el enriquecimiento continuo de los tipos de activos sintéticos y el aumento continuo en el número de usuarios, así como la reducción significativa de las tarifas de red después de la puesta en línea de la Capa 2, el problema actual de la inclinación unilateral de la deuda pool a sBTC y sETH se resolverá correctamente, por lo que el precio de los activos personales El impacto de los cambios en el pool de deuda general se diluirá infinitamente, de modo que la cantidad real de ganancias y pérdidas se acerque cada vez más a la cantidad real.

Por supuesto, los usuarios aún enfrentan riesgos de liquidación.Aunque el valor de los tokens SNX que los usuarios han hipotecado en exceso tiene un espacio de amortiguamiento de 2.5 veces el precio de liquidación, la fuerte caída en el precio de SNX y el fuerte aumento en la deuda total del el conjunto de la deuda puede hacer que el valor de la moneda hipotecada no pueda respaldar el valor sintético de la propiedad. Por lo tanto, las recompensas de las apuestas son muy importantes: los usuarios están lo suficientemente motivados para estar dispuestos a asumir los riesgos potenciales de deuda y liquidación, así como el costo de administrar las posiciones de cobertura, y participar en las apuestas. Synthetix utiliza un mecanismo de incentivos de este tipo para lograr una profundidad de transacción casi ilimitada basada en la sobregarantía.

Escrito por: Eric

Tags:

Madman escribe cada artículo de análisis con una actitud responsable, enfocada y sincera, con rasgos distintivos.

Historia de blockchain|El pasado del círculo minero (Parte 1)Exjefe del Bundesbank: todavía escéptico sobre toda la construcción de las criptomonedas: Jinse Finance informó que Axel A. Weber.

Título ▌ETH superó los $2500 y siguió alcanzando un máximo históricoSegún los datos de Bitfinex, ETH continuó aumentando, superando los $ 2,500 y continuó alcanzando un récord. ETH se reporta actualmente en $ 2503.6.

El mecanismo del pool de deuda de Synthetix es alimentado por el oráculo, que evita el problema de deslizamiento de AMM; al mismo tiempo.

Hoo, TokenPocket y Pippi Finance llegaron a una cooperación tripartita para lanzar minería de liquidez SHIB-USDT-Pippi Finance abrió el grupo de minería SHIB/USDT-TokenPocket.

En la actualidad hay una tendencia de digitalización en forma de moneda, no pasa del lado empresarial, ni pasa del lado bancario.

Datos DeFi 1. El valor de mercado total de DeFi: 122.